Einkommensteuergesetz 1988

| Basisdaten | |

|---|---|

| Titel: | Einkommensteuergesetz 1988 |

| Langtitel: | Bundesgesetz vom 7. Juli 1988 über die Besteuerung des Einkommens natürlicher Personen |

| Abkürzung: | EStG 1988 |

| Früherer Titel: | Einkommensteuergesetz; Einkommensteuergesetz 1953; Einkommensteuergesetz 1967; Einkommensteuergesetz 1972 |

| Typ: | Bundesgesetz |

| Geltungsbereich: | Republik Österreich |

| Rechtsmaterie: | Steuerrecht |

| Fundstelle: | BGBl. Nr. 400/1988 |

| Datum des Gesetzes: | 7. Juli 1988 |

| Letzte Änderung: | BGBl. I Nr. 18/2021 |

| Gesetzestext: | i.d.g.F. (ris.bka) |

| Bitte beachte den Hinweis zur geltenden Gesetzesfassung! | |

Das Einkommensteuergesetz 1988 regelt in Österreich die Steuer, die auf das Einkommen natürlicher Personen erhoben wird, eine gemeinschaftliche Bundesabgabe. Das Steueraufkommen wird zwischen Bund, Ländern und Gemeinden aufgeteilt (Finanzausgleich).

Geschichte

Mit dem Allerhöchsten Patent vom 31. Dezember 1812 wurde eine Erwerbsteuer eingeführt (Erwerbsteuerpatent von 1812), die nach Berufsgruppen und „Klassen“ (die allerdings nicht genau definiert waren) eine Steuerpflicht zwischen zwei und bis zu 1.500 Gulden jährlich vorsah. Am 29. Oktober 1849 wurde mit RGBl 439/1849 eine Einkommensteuer festgesetzt, die zunächst nur im Jahr 1850 gelten sollte (Einkommenssteuerpatent von 1849), aber auch für die Folgejahre verlängert wurde. Dieses System war an die englische Income tax angelehnt.[1] Damals betrug der Spitzensteuersatz 10 %. Es gab damals bereits einen progressiven Tarif, die Steuerfreigrenze betrug für Dienstnehmer 600 Gulden im Jahr (entspricht rund 7 kg Silber, nach heutigem Metallwert knapp 3.000 Euro). Mit der Steuerreform kam das Gesetz betreffend die directen Personalsteuern (Personalsteuergesetz von 1896, RGBl 222/1896).

Das heutige österreichische Einkommensteuerrecht beruht historisch auf dem Einkommensteuergesetz des Deutschen Reiches (RGBl. I 1934 S. 1005–1018), dessen Geltungsbereich 1938 durch den Anschluss Österreichs ausgedehnt wurde. Nach dem Zweiten Weltkrieg wurde das Gesetz im Wesentlichen in Geltung belassen (Rechtsüberleitungsgesetz: StGBl. Nr. 6/1945, Abgabenweitergeltungsgesetz: StGBl. Nr. 12/1945),[2] und in den Jahren 1953 (Einkommensteuergesetz 1953 – EStG. 1953, BGBl. Nr. 1/1954), 1967 (Einkommensteuergesetz 1967 – EStG. 1967, BGBl. Nr. 268/1967), 1972 (Einkommensteuergesetz 1972 – EStG 1972, BGBl. Nr. 440/1972) und 1988 neu gefasst. Die derzeit gültige Version ist das Einkommensteuergesetz 1988, das am 7. Juli 1988 kundgemacht wurde (BGBl. Nr. 400/1988), mit zahlreichen Novellen.[3]

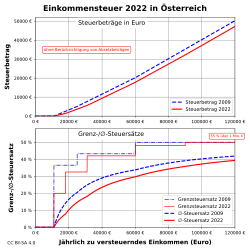

Zum 1. Jänner 2016 ist eine umfangreiche Reform in Kraft getreten: Der Eingangssteuersatz sank auf 25 % (über 11.000 Euro), die weiteren Stufen liegen bei 35 % (über 18.000 Euro), 42 % (über 31.000 Euro), 48 % (über 60.000 Euro), 50 % (über 90.000 Euro) und 55 % (über 1 Mio. Euro). Die Kapitalertragsteuer stieg auf 27,5 %. Lediglich für Kapitalerträge auf Geldeinlagen und nicht verbriefte sonstige Forderungen bei Kreditinstituten (ausgenommen Ausgleichszahlungen und Leihgebühren) beträgt die Kapitalertragsteuer nach wie vor 25 %.

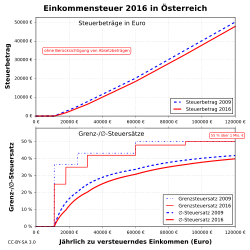

Zum 1. Jänner 2021 wurde die erste Stufe der Lohnsteuertabelle von 25 Prozent auf 20 Prozent gesenkt. Zum 1. Juli 2022 wurde auch die nächste Stufe der Lohnsteuer für Einkommen von 18.000 Euro bis 31.000 Euro von 35 Prozent auf 30 Prozent gesenkt. In der folgende Stufe für Einkommen von 31.000 Euro bis 60.000 Euro wurde die Steuer ab dem 1. Juli 2023 von 42 Prozent auf 40 Prozent gesenkt.[4]

Der Spitzensteuersatz von 55 %, der ursprünglich 2021 gesenkt werden sollte, bleibt bis 2025 in dieser Höhe.[5]

Die steuerfreie Betrag der ersten Tarifzone liegt seit 2024 bei 12.948 Euro.[6]

Systematische Einordnung

Von der Einkommensteuer (ESt) erfasst werden Einkommen von natürlichen Personen und die Person ist dabei der Bezugspunkt; es wird das Einkommen einer bestimmten Person besteuert. Daher ist die ESt eine Personen- oder Subjektsteuer. Es wird die Leistungsfähigkeit in der Phase der Einkommensentstehung (des Vermögendszuwachses) erfasst und daher ist die ESt eine Ertragsteuer. Da Steuerschuldner- und träger ident sind, ist die ESt eine direkte Steuer. Bei unbeschränkt Steuerpflichtigen sind folgende Erhebungsformen zu unterscheiden:

- Veranlagung: Die prinzipielle Erhebungsart der ESt ist die Veranlagung des Jahreseinkommens auf Grund einer Steuererklärung.[7]

- Lohnsteuer: Steuerabzug vom Arbeitslohn

- Kapitalertragsteuer: Steuerabzug bei bestimmten Kapitalerträgen

- Immobilienertragsteuer: Steuerabzug vom Gewinn aus Grundstücksverkäufen

Lohnsteuer, Kapitalertragsteuer und Immobilienertragsteuer sind somit keine selbständigen Steuern, sondern besondere Erhebungsformen der Einkommensteuer.[8]

Grundprinzipien

Leistungsfähigkeitsprinzip

Die Einkommensteuer soll an die wirtschaftliche Leistungsfähigkeit des Steuerpflichtigen anknüpfen. Die Nichtbesteuerung des Existenzminimums und die Berücksichtigung außergewöhnlicher Belastungen sind Ausdruck dieses Prinzips.

Periodenprinzip

Für die Berechnung der Einkommensteuer ist das Jahreseinkommen maßgebend. Das ist jenes Einkommen, das innerhalb eines Kalenderjahres erzielt wurde.

Nettoprinzip

Es soll nur jenes Einkommen besteuert werden, das nach Abzug von Ausgaben, die der Erzielung des Einkommens dienen (objektives Nettoprinzip) bzw. nach Abzug des Existenzminimums (subjektives Nettoprinzip), übrig bleibt.

Progressiver Steuertarif

Da die steuerliche Leistungsfähigkeit einer Person mit zunehmenden Einkommen überproportional zunimmt, wird ein progressiver Steuertarif angewendet, um eine gleiche Steuerbelastung für alle zu erzielen.

Einkunftsarten

In Österreich setzt sich das Einkommen einer natürlichen Person aus der Summe der einzelnen Einkünfte zusammen. Diese lassen sich nur gemäß dem österreichischen Einkommensteuerrecht[9] gem. § 2 Abs. 3 EStG in folgende sieben Einkunftsarten unterteilen:[10]

- Einkünfte aus Land- und Forstwirtschaft

- Einkünfte aus selbständiger Arbeit

- Einkünfte aus Gewerbebetrieb

- Einkünfte aus nichtselbständiger Arbeit (z. B. Angestellte, Arbeiter, Pensionisten)

- Einkünfte aus Kapitalvermögen (z. B. Sparbücher, Wertpapiere – diese Erträge sind aber in der Regel mit der Kapitalertragsteuer endbesteuert und brauchen dann nicht in die Steuererklärung aufgenommen zu werden)

- Einkünfte aus Vermietung und Verpachtung

- Sonstige Einkünfte (z. B. bestimmte Leibrenten, Spekulationsgewinne, Einkünfte aus gelegentlichen Vermittlungen und anderen Leistungen, Funktionsgebühren)

Alle Einkünfte, die nicht unter diese Einkunftsarten fallen, sind nicht steuerbar (bspw. Finderlohn, Lotteriegewinn, Schmerzengeld).

Bemessungsgrundlage

Vor der Besteuerung werden vom steuerpflichtigen Einkommen die Werbungskosten (das sind insbesondere Sozialversicherung und Pflichtbeiträge zu gesetzlichen Interessenvertretungen) sowie Freibeträge abgezogen (§ 16 EStG 1988 und § 18 EStG 1988). Daraus ergibt sich die Lohn- bzw. Einkommensteuerbemessungsgrundlage – nur von dieser werden die folgenden Steuersätze berechnet.

Steuersätze

Im Einkommensteuertarif Österreichs gibt es sieben Tarifzonen (sechs Progressionsstufen) und im Jahr 2025[11] gelten folgende Grenzsteuersätze:

| Tarifzone | Jahreseinkommen in Euro | Grenz-Steuersatz in % |

|---|---|---|

| 1 | für die ersten 13.308Euro | 0 % |

| 2 | über 13.308 Euro bis 21.617 Euro | 20 % |

| 3 | über 21.617 Euro bis 35.836 Euro | 30 % |

| 4 | über 35.836 Euro bis 69.166 Euro | 40 % |

| 5 | über 69.166 Euro bis 103.072 Euro | 48 % |

| 6 | über 103.072 Euro bis 1.000.000 Euro | 50 % |

| 7 | über 1.000.000 Euro | 55 % |

Von dem damit errechneten Steuerbetrag sind die Absetzbeträge (nach § 33 Abs. 4 bis 6 EStG 1988) abzuziehen.

Historie

Von 2016 bis 2019 waren die Grenzsteuersätze in Zone 2 und 3 auf 25 % und 35 % festgelegt.

Von 2009 und bis 2015 galten folgende Grenzsteuersätze (drei Progressionsstufen):

- 0 % für Einkommensteile von 0 bis 11 000 Euro jährlich

- 36,5 % für Einkommensteile von 11 001 bis 25 000 Euro jährlich

- 43,2143 % für Einkommensteile von 25 001 bis 60 000 Euro jährlich

- 50 % für Einkommensteile über 60 000 Euro jährlich

Von 2005 und bis 2008 galten folgende Grenzsteuersätze (drei Progressionsstufen):

- 0 % für Einkommensteile von 0 bis 10 000 Euro jährlich

- 38,333 % für Einkommensteile von 10 001 bis 25 000 Euro jährlich

- 43,596 % für Einkommensteile von 25 001 bis 51 000 Euro jährlich

- 50 % für Einkommensteile über 51 000 Euro jährlich

Steuerabsetzbeträge

Der errechnete tarifliche Steuerbetrag wird noch um jeweils zustehende Steuerabsetzbeträge gekürzt. Während die Sonderausgaben und außergewöhnlichen Belastungen lediglich die Steuerbemessungsgrundlage vermindern, kürzen die Absetzbeträge immer den Steuerbetrag selbst.[12]

Es gelten folgende Absetzbeträge:

| Steuerabsetzbeträge | Betrag | EStG |

|---|---|---|

| Verkehrsabsetzbetrag | 487 Euro jährlich | § 33 Abs. 5 Z 1 |

| Pensionistenabsetzbetrag (Grundbetrag mit Einschleifregelung) | 954 Euro jährlich | § 33 Abs. 6 Z 3 |

| Alleinverdienerabsetzbetrag mit einem Kind (§ 106a Abs. 1 EStG) | 601 Euro jährlich | § 33 Abs. 4 Z 1 |

| Alleinverdienerabsetzbetrag mit zwei Kindern (§ 106a Abs. 1 EStG) | 813 Euro jährlich | § 33 Abs. 4 Z 1 |

| Alleinverdienerabsetzbetrag (für das dritte und jedes weitere Kind (§ 106a Abs. 1 EStG)) | erhöht er sich um 268 Euro jährlich | § 33 Abs. 4 Z 1 |

| Kinderabsetzbetrag | 70,90 Euro pro Monat und Kind | § 33 Abs. 3 |

| Unterhaltsabsetzbetrag | 37 bis 73 Euro pro Monat und Kind | § 33 Abs. 4 Z 3 |

| Pendlereuro (wenn Anspruch auf Pendlerpauschale besteht) | 2 Euro pro km (einfache Wegstrecke zwischen Wohnung und Arbeitsstätte) |

§ 33 Abs. 5 Z 4 |

Ab dem Jahr 2019 kann auch der Familienbonus Plus geltend gemacht werden.

Jahressechstel

Die Besteuerung von Sonderzahlungen (das sind im Wesentlichen Weihnachts- und Urlaubsgeld sowie regelmäßig wiederkehrende Prämien) wird im § 67 des Einkommensteuergesetzes 1988 geregelt. Die ersten 620 Euro im Jahr sind steuerfrei. Darüber hinaus werden Sonderzahlungen bis zu einem Sechstel der jährlichen lohnsteuerpflichtigen Bezüge (Jahressechstel) mit festen Steuersätzen verrechnet. Für den über den Freibetrag hinausgehenden, jedoch 24.380 Euro nicht übersteigenden Teil werden 6 % an Steuern abgezogen. Die nächsten 25.000 Euro werden mit 27 % versteuert, von den nächsten 33.333 Euro werden 35,75 % an das Finanzamt abgeführt. Für Abfertigungen, auf die der Arbeitnehmer Anspruch hat, freiwillig gewährte Abfertigungen oder einmalige Prämien gelten jeweils gesonderte Regelungen.[13]

Berechnung des individuellen Steuerbetrages

Das zu versteuernde Einkommen (zvE) wird zunächst einer Tarifzone zugeordnet. Sodann lässt sich der Steuerbetrag (StB) in Euro nach der entsprechenden Formel berechnen. Danach sind noch die individuellen Absetzbeträge vom errechneten Steuerbetrag zu subtrahieren. Der Grenzsteuersatz in der Spalte rechts ergibt sich aus den entsprechenden Kennwerten der Formel.

| Tarifzone Einkommen (zvE) | Berechnungsformel | Grenzsteuersatz |

|---|---|---|

| bis 11.000 € | ||

| über 11.000 bis 18.000 € | ||

| über 18.000 bis 31.000 € | ||

| über 31.000 bis 60.000 € | ||

| über 60.000 bis 90.000 € | ||

| über 90.000 bis 1.000.000 € | ||

| über 1.000.000 € | ||

Formel zur Berechnung des individuellen Steuerbetrages in einem Tabellenblatt =WENN(A1>1000000;(A1-1000000)*0,55+487205; WENN(A1>90000;(A1-90000)*455000/910000+32205; WENN(A1>60000;(A1-60000)*14400/30000+17805; WENN(A1>31000;(A1-31000)*12180/29000+5625; WENN(A1>18000;(A1-18000)*4225/13000+1400; WENN(A1>11000;(A1-11000)*1400/7000;0)))))) |

||

Nach dieser Berechnung müssen noch die Absetzbeträge subtrahiert werden!

Besonderheiten

Einkünfte aus Kapitalvermögen unterliegen einem besonderen Steuersatz von 25 % (insbesondere Zinsen auf Geldeinlagen bei Banken) bzw. 27,5 % (z. B. Dividenden, realisierte Kursgewinne) (§ 27a Abs. 1 EStG 1988). Von Kapitalerträgen werden (im Regelfall) 25 % bzw. 27,5 % als Quellensteuer (Kapitalertragsteuer) von den Banken einbehalten. Dies stellt eine Endbesteuerung mit Abgeltungswirkung dar. Auf Antrag können Kapitaleinkünfte auch mit dem Tarifsteuersatz besteuert werden („Regelbesteuerungsoption“). Ausländische Kapitaleinkünfte ohne KESt-Abzug sind ebenfalls nur mit 25 % bzw. 27,5 % steuerpflichtig. Dividenden unterliegen unter bestimmten Voraussetzungen dem Halbsatzverfahren, bei dem nur der halbe Steuersatz angewandt wird.

Auf Einkünfte aus privaten Grundstücksveräußerungen (das ist der Unterschiedsbetrag zwischen Veräußerungserlös und Anschaffungskosten von Grund und Boden, Gebäuden und grundstücksgleichen Rechten) gilt ein besonderer Steuersatz von 30 % (§ 30a Abs. 1 EStG 1988). Auch für Einkünfte aus privaten Grundstücksveräußerungen kann die Regelbesteuerungsoption in Anspruch genommen werden.

Im Zuge der Familienrechtsreform von 1973 wurde die Individualbesteuerung anstelle der bis dahin geltenden Familienbesteuerung eingeführt.[15] Die steuerliche Unterstützung von Familien erfolgt über den Alleinverdienerabsetzbetrag von jährlich 601 Euro bei einem Kind bzw. 813 Euro bei zwei Kindern. Für jedes weitere Kind erhöht sich der Betrag um 268 Euro. Alleinerziehern steht ein Alleinerzieherabsetzbetrag in derselben Höhe zu; der unterhaltspflichtige, getrennt lebende Elternteil hat Anspruch auf einen Unterhaltsabsetzbetrag in Höhe von 37 bis 73 Euro monatlich. Zusätzlich gebührt pro Kind ein Kinderabsetzbetrag in Höhe von 70,90 Euro monatlich, der gemeinsam mit der Familienbeihilfe ausbezahlt wird.[16]

Fahrtkosten zwischen Wohnung und Arbeitsstätte sind bei einer Entfernung bis 20 km für nichtselbständig Beschäftigte im Regelfall nicht abzugsfähig, sondern werden durch einen pauschalen „Verkehrsabsetzbetrag“ steuerlich berücksichtigt.

Spenden an gemeinnützige Organisationen sind bis zur Höhe von zehn Prozent des Einkommens abzugsfähig. Eine Liste von Organisationen, die als gemeinnützig eingestuft werden, wird jährlich vom Finanzministerium veröffentlicht.[17]

Wer keine Einkommensteuer zahlt, aber Beiträge zur Sozialversicherung, kann 55 % dieser Beiträge, gedeckelt auf 1.277 bzw. 1.398 Euro im Jahr, als Sozialversicherungserstattung zurückerhalten. Pensionisten/-innen können 80 % der SV-Beiträge, gedeckelt auf 669 Euro im Jahr, zurückerhalten.[18]

Siehe auch

Weblinks

- Steuerbuch des österreichischen Bundesministeriums für Finanzen

- Berechnungsprogramme auf den Seiten des Bundesministeriums der Finanzen

- Bundesministerium der Finanzen: Steuerabsetzbeträge im Detail erklärt

- Steuerstatistiken der Statistik Austria

- HELP.gv.at: Begriffsklärung Einkommen

- Unternehmensserviceportal (USP): Einkommensteuer – Information für Einsteiger

Literatur

- Franz Labner, Marian Wakounig (Hrsg.): Einkommensteuer, 5. Auflage, Wien 2014, Verlag LexisNexis

Einzelnachweise

- ↑ Johannes Warter: Die rechtsgeschichtliche Entwicklung der Doppelbesteuerungsabkommen. In: Juridicum Law Review Vol 1:2 (2014), 2.1.2 2.2. Entwicklung bis zum ersten Doppelbesteuerungsabkommen 1899, S. 118 ff (ganzer Artikel S. 111–136, pdf, univie.ac.at).

- ↑ W. Doralt: Steuerrecht 2007. Unternehmenssteuern, Verkehrsteuern, Abgabenverfahren. Ein systematischer Überblick. 8. Auflage, Manz, Wien 2006, Rz 1.

- ↑ Gesetzestext EStG 1988 Österreich

- ↑ Regierung präsentiert Steuerreform 2022: Die Eckpunkte. trend.at, 4. Oktober 2021, archiviert vom (nicht mehr online verfügbar) am 9. Oktober 2021; abgerufen am 15. Oktober 2021. Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe Original- und Archivlink gemäß Anleitung und entferne dann diesen Hinweis.

- ↑ Karl Ettinger: Spitzensteuersatz - Koalition bittet Spitzenverdiener fünf Jahre lang stärker zur Kasse. Wiener Zeitung, 17. Juni 2020, abgerufen am 25. Juni 2021.

- ↑ Ende der kalten Progression bringt Steuerzahlern 3,65 Milliarden Euro. Der Standard, 8. August 2023, abgerufen am 9. August 2023 (österreichisches Deutsch).

- ↑ Doralt/Ruppe:: Grundriss des österreichischen Steuerrechts, Band I, Wien 2013, S. 294, RZ 722

- ↑ Doralt/Ruppe:: Grundriss des österreichischen Steuerrechts, Band I, Wien 2013, S. 17–18, RZ 18

- ↑ § 2 Abs. 3 EStG 1988

- ↑ Information auf HELP.gv.at

- ↑ Lohnsteuertabelle, Steuersätze & Einkommensteuertabelle in Österreich 2025. In: finanz.at. Abgerufen am 22. Januar 2025.

- ↑ Bundesministerium der Finanzen: Steuertarif und Steuerabsetzbeträge, abgerufen am 24. März 2016

- ↑ § 67 EStG 1988

- ↑ Steuerbuch 2023, S. 27

- ↑ Doris Kapeller, Dirk Raith: Texte zur Gleichstellung: Theorie, rechtlicher Rahmen & politisches Gewicht. 2003, S. 8 (peripherie.ac.at [PDF]). pdf ( des vom 13. Juli 2011 im Internet Archive) Info: Der Archivlink wurde automatisch eingesetzt und noch nicht geprüft. Bitte prüfe Original- und Archivlink gemäß Anleitung und entferne dann diesen Hinweis.

- ↑ § 33 EStG 1988 Steuersätze und Steuerabsetzbeträge. Abgerufen am 25. Dezember 2012.

- ↑ Liste spendenbegünstigter Einrichtungen. Abgerufen am 15. Januar 2021.

- ↑ Steuergutschrift bei niedrigem Einkommen. Portal der Arbeiterkammern, abgerufen am 9. August 2023.

License Information of Images on page#

| Image Description | Credit | Artist | License Name | File |

|---|---|---|---|---|

| Grafische Darstellung des Einkommensteuertarifs in Österreich ab 2016 im Vergleich zu 2009 (ohne Berücksichtigung von Absetzbeträgen) | Eigenes Werk | Udo Brechtel | Datei:Einkommensteuer A 2016 vs 2009.svg | |

| Grafische Darstellung des Einkommensteuertarifs in Österreich 2022 im Vergleich zu 2009 (ohne Berücksichtigung von Absetzbeträgen) | Eigenes Werk | Udo.Brechtel | Datei:Einkommensteuer A 2022 vs 2009.svg | |

| Icon für Rechtshinweise | Eigenes Werk, basierend auf: Icon-Rechtshinweis-blau2-Asio.png | Hk kng with the utilsation of work by de:Benutzer:Asio otus and de:Benutzer:San Jose | Datei:Icon-Rechtshinweis-blau2-Asio.svg | |

| Piktogramm zum Kennzeichnen von Informationen bei einer Wahl/Abstimmung. | Own illustration, 2007 | Arne Nordmann ( norro ) | Datei:Pictogram voting info.svg |